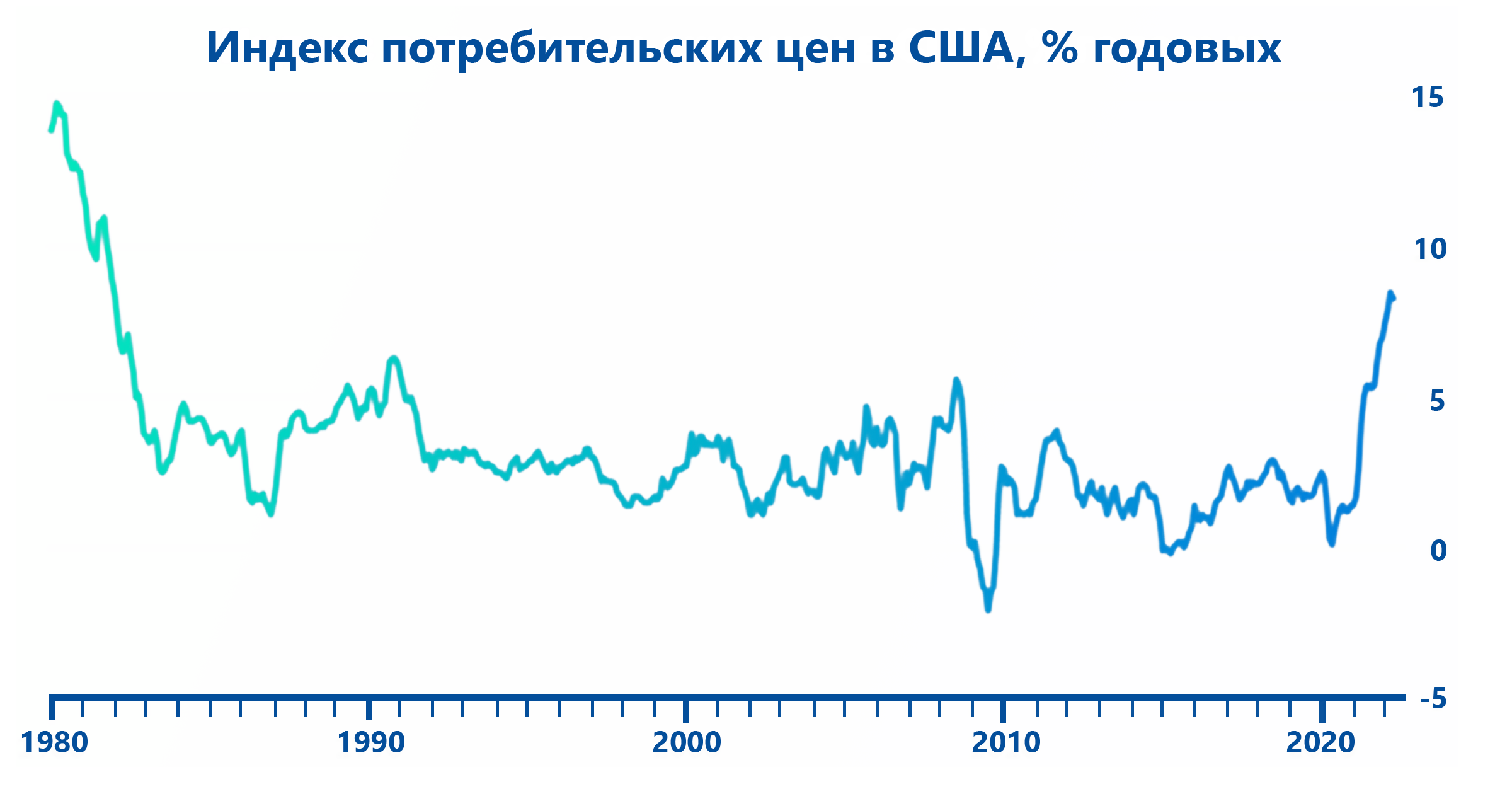

Инфляция в США бьет все рекорды и находится на максимальных значениях за последние 40 лет. Так, в мае текущего года потребительские цены в крупнейшей экономике мира выросли на 1.0% и на 8.6% в годовом выражении, что является абсолютным рекордом с 1981 года.

Беспрецедентный рост цен в американской экономике, изначально вызванный коронакризисом и перебоями в глобальных цепочках поставок, ускорился в марте текущего года на фоне резкого подъема индекса продовольственных цен ФАО (Продовольственная и сельскохозяйственная организация ООН). В марте 2022 года среднее значение Индекса продовольственных цен ФАО выросло до 159.3 пункта, что является историческим максимумом с момента создания индекса в 1990 году.

Источник: Refinitiv, Financial Times

В разрезе потребительских цен наибольший рост зафиксирован на энергоносители, которые выросли на 34% в годовом выражении. К примеру, средняя стоимость бензина в стране превысила 5 долларов за галлон (= 3,78541 литра), увеличившись более чем на 60% по сравнению с аналогичным периодом прошлого года. Скачок вызван прежде всего нестабильностью и непредсказуемостью на мировых энергетических рынках в результате санкций против нефтегазового сектора России, политики стран ОПЕК+, а также изменения многих традиционных маршрутов экспорта топлива.

Цены на продукты питания поднялись на 12%, что является рекордным ростом с 1979 года. Ведущие инвестиционные банки и аналитики ещё не определись, является ли текущий уровень инфляции в США потолком или цены могут пойти ещё выше.

На фоне неослабевающей инфляции, Федеральная резервная система (ФРС) США уже дала рынку сигналы и приступила к постепенному сворачиванию мягкой монетарной политики. Так, в мае текущего года ФРС США подняла процентную ставку на 5.0 п.п. до 0.75–1.0%. Это рекордное повышение с 2000 года. В целом, по оценкам, процентная ставка ФРС продолжит рост в зависимости от рыночной конъюнктуры и может достичь 2.7% к концу 2022 года.

Однако центральному банку США необходимо сочетать решимость по усмирению инфляции с необходимостью минимизировать побочные эффекты для экономики США, так как слишком агрессивная реакция монетарной политики может привести к росту рецессивных явлений в крупнейшей экономике мира.

Фондовые индексы США традиционно очень чувствительно реагируют на изменение ключевой ставки. Последнюю неделю мы наблюдали распродажу на рынке и выход большинства инвесторов. Так, сигналы рынка говорят о наличии значительной неопределённости в результате непонимания стратегии регуляторов и перспектив мировой экономики и, в частности, США.

Слишком агрессивные действия со стороны монетарного регулятора могут усугубить перспективы американской экономики. Это в свою очередь может привести к более значимым и долгосрочным структурным проблемам нежели наблюдаемый рост инфляции. При этом ФРС необходимо в своей риторике определить более четкую стратегию действия. В противном случае продолжение распродаж на фондовых рынках может оказать негативное влияние на благосостояние людей и фирм, заставив их сократить текущее потребление. Подобное поведение может служить триггером для появления рецессионных явлений без какого-либо сдерживающего эффекта на инфляцию со стороны ставки.

Исходя из инфляционных ожиданий, по нашему мнению, американский регулятор на ближайшем июньском заседании может поднять ставку по федеральным фондам на 0.5 п.п., чтобы показать участникам рынка свою решимость обуздать вырвавшеюся из-под контроля инфляцию. Значительное количество аналитиков и экспертов считают, что ФРС решится поднять ставку на 0.75 п.п., однако мы считаем это избыточным, учитывая пересмотры прогнозов по росту мировой экономики в сторону снижения, а также ряд индикаторов потребительской и деловой активности в США.

Рафаэль Жансултанов

Рафаэль Жансултанов